Uw belastingaangifte en uw aandeel in het vermogen van de VvE

U bent natuurlijk blij dat u elk jaar financieel mag bijdragen aan de Nederlandse staatskas.

Door de belasting die we als landgenoten gezamenlijk betalen, maken we het immers mogelijk dat we goede wegen en stevige dijken hebben, dat uw (klein)kinderen gratis naar bijv. de basisschool kunnen, is er politie en brandweer in geval van nood en zijn onze huizen aangesloten op een goed werkende riolering.

Maar u wilt natuurlijk ook niet te weinig en al zeker niet te veel belasting betalen…

Binnenkort moet u weer aangifte inkomstenbelasting doen. Dit artikel vertelt u hoe u uw aandeel in het vermogen van de VvE correct kunt aangeven. Én geeft u inzicht in welk bedrag u eigenlijk aan belasting daarover betaalt. Goede kans dat u minder hoeft te betalen dan u denkt!

Hoeveel (of: hoe weinig) belasting moet u betalen?

Veel mensen hoeven geen belasting over het aandeel in het VvE-vermogen te betalen. De belastingdienst hanteert namelijk een grens van € 57.000 (en met een fiscale partner: € 114.000) voor het totale vermogen. Het totale vermogen bestaat bijv. uit spaartegoeden, beleggingen en het aandeel in het VvE-vermogen. Onder deze grens (het “heffingsvrij vermogen”) betaalt u geen belasting.

Als uw VvE een eigen vermogen heeft van € 300.000 en u bent één van de 20 leden (en alle leden hebben een gelijk aandeel) dan is uw aandeel in het vermogen € 15.000.

Het heffingsvrij vermogen in 2023 is € 57.000 dus uw aandeel valt ruim binnen deze grens – u betaalt daarover dus geen belasting (tenzij u nog ander vermogen heeft).

Stel dat u wel nog ander vermogen heeft, bijvoorbeeld in de vorm van spaartegoeden of aandelen.

Als uw aandeel in het VvE-vermogen € 15.000 is en u heeft een fiscale partner, betaalt u pas belasting als die spaartegoeden en aandelen méér waard zijn dan € 99.000.

Want het heffingsvrije vermogen is (2x € 57.000 =) € 114.000.

Als u boven de grens van het heffingsvrije vermogen uitkomt, wordt de berekening ingewikkeld. Ik schets u twee situaties met berekeningen gebaseerd op de voorlopige rendementspercentages 2023 die de belastingdienst hanteert.:

- Uw aandeel in het VvE-vermogen is € 20.000, u heeft een fiscale partner en (samen met uw partner) € 100.000 op de bank staan.

U komt in dit geval € 6.000 boven het heffingsvrije bedrag uit.

U betaalt 32% belasting over een bedrag van € 62,20, dat is € 19.

Gerekend over het totale vermogen van € 120.000 is dat 0,0158%. - Uw aandeel in het VvE-vermogen is € 30.000, u heeft een fiscale partner en (samen met uw partner) € 100.000 op de bank plus een aandelenportefeuille van € 100.000.

In dit geval komt u € 116.000 boven het heffingsvrije bedrag uit.

U betaalt 32% belasting over een bedrag van € € 4.050,42 dat is € 1.296.

Gerekend over uw totale vermogen is dat 0,563 %.

Ook in de tweede situatie, dus met een totaal vermogen van € 230.000 (waarvan € 30.000 aandeel in het VvE-vermogen – dat is best veel, zal niet vaak voorkomen) is de belasting nog altijd minder dan 1%.

Ik durf te wedden dat de meeste lezers dit percentage veel hoger hadden geschat?

Hierbij twee situaties:

en kijk ook bij de belastingsdienst

Hoe groot is uw aandeel in het VvE-vermogen?

De belastingdienst weet al precies welk bedrag aan salaris, pensioen en uitkeringen u heeft ontvangen in het afgelopen jaar. En ook weten de belastingvrienden al wat de WOZ-waarde van uw appartement is. Eén van de dingen die men nog niet weet, is het bedrag van uw aandeel in het VvE-vermogen.

Dat zult u dus zelf moeten opgeven bij uw aangifte inkomstenbelasting.

Als het goed is, verstrekt uw VvE-beheerder of het bestuur van uw VvE u jaarlijks een opgave. Maar er bestaan nogal wat misverstanden over wat moet worden verstaan onder “uw aandeel in het vermogen van de VvE”.

Ik geef u een aantal aandachtspunten:

- Hoeveel spaargeld de VvE heeft, is niet van belang.

- In de aangifte inkomstenbelasting 2023 die u in 2024 doet, moet u de waarde van uw aandeel per 1 januari 2023 opgeven – en dat is hetzelfde als de waarde per 31 december 2022.

- Het gaat niet alleen om het aandeel in de reserve groot onderhoud – het gaat om het aandeel in het totale (eigen) vermogen van de VvE.

- De exploitatierekening van de VvE is voor de berekening niet van belang; van de balans is alleen de creditzijde (rechterkant) van belang.

Een concreet voorbeeld:

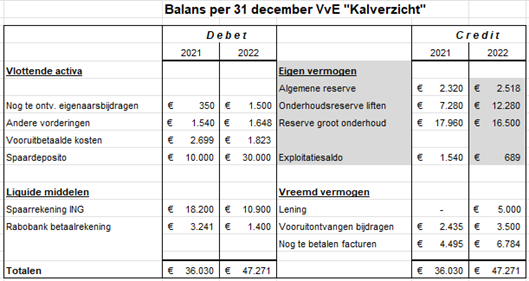

U bent lid van een VvE bestaande uit 10 identieke appartementen, elke eigenaar betaalt dezelfde maandelijkse bijdrage. De balans van deze VvE ziet er als volgt uit:

Wat is nu uw aandeel in het (eigen) vermogen van de VvE dat u in uw aangifte moet opnemen?

Van belang is alleen het gedeelte van de balans met (nu voor dit voorbeeld) grijze achtergrond.

Het eigen vermogen bestaat in dit voorbeeld uit vier onderdelen: de algemene reserve, een onderhoudsreserve voor liften, een reserve groot onderhoud en het exploitatiesaldo over 2022.

Het totaalbedrag van deze vier onderdelen is € 31.987 en uw aandeel ( één tiende deel daarvan) is derhalve € 3.198.

Als u nog een schuld aan de VvE heeft - bijvoorbeeld doordat u achterstallig bent in het betalen van uw eigenaarsbijdrage – mag u die schuld nog aftrekken van die € 3.198.

En in het geval dat u die bijdrage juist vooruit betaald heeft, geldt strikt genomen ook dat u het vooruitbetaalde bedrag nog moet bijtellen.

De slogan van de belastingdienst jaren geleden was “Leuker kunnen we het niet maken, wél makkelijker!”.

Begrijpt u waarom die slogan ooit is afgeschaft?

Drs. Maarten den Ouden is bedrijfseconoom en controlespecialist en schreef de Kascommissiegids voor de VvE. Hij is ook auteur van de Gids Financiën van de VvE en de Kascommissiegids voor verenigingen en stichtingen, te bestellen via www.kascommissiegids.nl.

Wellicht gaat u nog minder betalen!

De Tweede Kamer heeft het Belastingplan 2024 behandeld. In dit plan wordt het aandeel in het vermogen van een VvE niet meer behandeld als “overige bezittingen” maar als “spaartegoeden”. Het rendementspercentage daalt dan van 6,17% naar 0,,1%. De Eerste Kamer moet nog over dit Belastingplan 2024 stemmen. Als de Eerste Kamer het plan goedkeurt gaat het met terugwerkende kracht tot en met januari 2023 in.

In dat geval is dit al van belang voor uw aangifte Inkomstenbelasting 2023 en gaat u nog minder betalen.

Om een reactie te kunnen plaatsen heeft u een profiel nodig.

Inloggen